Быкам по доллару на руку была бы инфляция выше прогноза, но они получили то, что получили, а именно новости о неожиданном снижении базовой инфляции. Естественно, доллар упал. В моменте американская валюта откатывалась в область отметки 108,6. На этой неделе потери DXY превысили 1%.

Реакция на инфляцию – это больше эмоциональная составляющая, тем не менее есть над чем сейчас и в ближайшие дни подумать, чем и будут заниматься рыночные игроки. В это время доллар может проявлять волатильность. Сегодня он уже перешел к росту.

Итак, базовый индекс потребительских цен упал до 3,2% в годовом выражении по сравнению с предыдущим значением в 3,3% (ожидалось сохранение показателя на уровне 3,3%). Это стало первым снижением данного показателя с июля текущего года.

Несмотря на то, что базовая инфляция, исключающая расходы на аренду, остается значительной, ее уровень продолжает уменьшаться.

В декабре рост базовой инфляции индекса потребительских цен составил 2,9% в годовом исчислении, что совпало с прогнозами и усилило надежды на возможное снижение процентной ставки уже в июне.

Одновременно наблюдалось снижение доходности американских облигаций, рост фондовых индексов и повышение ставок на рынке денежных инструментов. Участники рынка увеличили ожидания того, что ФРС понизит процентные ставки в июне, а еще одно снижение может произойти во втором полугодии.

Что же из этого следует? А вот что. Рынок позитивно воспримет тот факт, что базовая инфляция, за исключением продуктов питания и энергоносителей, оказалась ниже прогнозируемого уровня. До октября вероятность снижения ставок оценивалась скептически.

Однако за последние несколько месяцев наблюдается заметный пересмотр ожиданий. Если последующие данные будут столь же стабильными, доллар, вероятно, продолжит ослабевать, а ФРС займет менее жесткую позицию.

Замедление инфляции равно снижение ставок в США

Снижение темпов роста базовой инфляции в США способствовало увеличению рыночных ожиданий относительно возможного снижения процентной ставки в июне. Эти данные появились на фоне сигналов о том, что доллар остается переоцененным и торгуется выше уровня, обоснованного фундаментальными показателями.

Ранее завышенные ожидания были вызваны серией экономических данных, которые превысили прогнозы, что усилило вероятность дальнейшего укрепления доллара.

Однако такая ситуация делает американскую валюту особенно уязвимой к публикации данных, которые соответствуют ожиданиям или оказываются ниже прогнозов.

Индекс доллара, который измеряет его стоимость по отношению к корзине основных валют, превышает среднее значение за последние 25 лет на 25% и находится на уровне, сопоставимом с максимумами 1980-х годов.

По словам экспертов валютного рынка, завышенная оценка доллара частично связана с ожиданиями, связанными с экономической политикой новой администрации. Существует риск того, что эти ожидания могут не оправдаться.

Несмотря на устойчивость американской экономики, резкое снижение процентных ставок маловероятно, что снижает вероятность значительного обвала доллара.

В настоящее время доллар выглядит переоцененным, но для его существенного ослабления потребуется серьезный внешнеэкономический катализатор. Так что пике предусматривать рано. Ждем, изучаем обстановку. Впереди инаугурация Дональда Трампа.

Кстати, аналитики CIBC Capital Markets подчеркивают, что опубликованные данные, хотя и позитивны, не изменяют текущую стратегию ФРС.

Стабильность рынка труда и устойчивый экономический рост позволяют регулятору сохранить гибкость и продолжить наблюдение за инфляцией, а также за развитием налоговой и торговой политики. Глава ФРС, как ожидается, подтвердит этот подход на ближайшем заседании.

Техническая картина

Доллар чрезмерно волатилен, чем во многом обязан неопределенной позицией ФРС. Поскольку представители американского регулятора избегают предоставления четких ориентиров, рынки вынуждены анализировать каждую статистическую публикацию, чтобы спрогнозировать момент начала цикла повышения процентных ставок.

Такая зависимость от данных приводит к колебаниям индекса, которые сопровождаются пиками волатильности.

Психологическая отметка 110,00 остается важным барьером для дальнейшего роста индекса. Следующим уровнем сопротивления выступает 110,79, преодоление которого откроет путь к отметке 113,91 – двойному максимуму, зафиксированному в октябре 2022 года.

Однако достижение этого уровня представляется сложной задачей без дополнительных катализаторов.

В среду индекс тестировал восходящую линию тренда, начавшуюся в декабре 2023 года, которая находится на уровне 108,95 и выступает ближайшей поддержкой. В случае ее пробоя следующими значимыми уровнями поддержки станут отметки 107,35 и 106,52. Промежуточная поддержка проходит на уровне 55-дневной простой скользящей средней (SMA), которая находится около 107,01.

Таким образом, дальнейшая динамика DXY будет зависеть от способности преодолеть ключевые сопротивления или удержаться выше указанных поддержек. В условиях неопределенности рынки продолжат внимательно следить за экономическими данными, которые могут повлиять на действия ФРС и направление движения индекса.

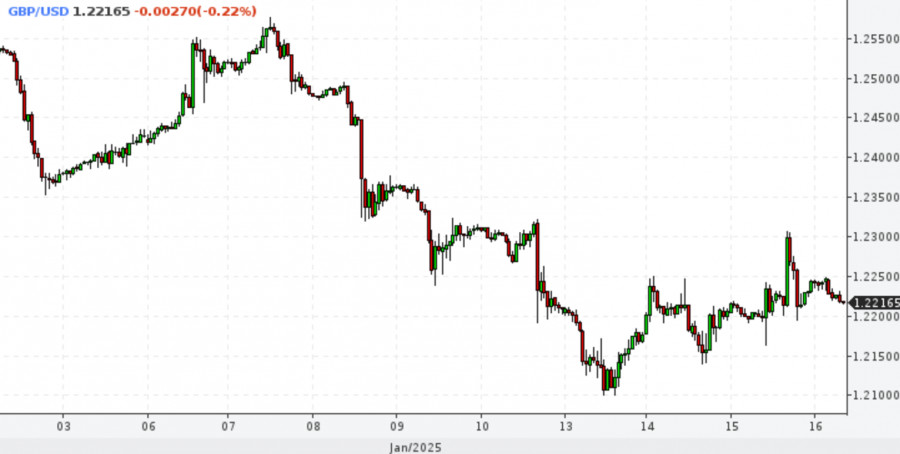

Фунт сорвал куш

Фунт для начала подбодрили низкие данные по инфляции в Великобритании, а на десерт он получил разочаровывающую для доллара инфляцию в США. Среда был его день, а вот что будет дальше, сказать сложно. Сегодня, к примеру, уже не его день. В новь видим отрицательную динамику.

Слишком много проблем у фунта, при этом у доллара есть шансы на рост. Если, конечно, фундамент не изменится и почва не уйдет из-под ног.

Тем не менее в среду пара GBP/USD смогла восстановиться на 0,70%, в моменте протестировав отметку 1,23.

Общий индекс потребительских цен в стране вырос на 2,5% в годовом исчислении, что оказалось ниже ноябрьского значения (2,6%) и прогноза аналитиков (2,7%). Базовая инфляция, исключающая волатильные компоненты снизилась с 3,5% до 3,2%, против ожиданий в 3,4%.

Этот мягкий сюрприз стал фактором давления на доходность 30-летних британских государственных облигаций, которые снизились с 26-летнего максимума (5,48%) до 5,37%.

Спекуляции о снижении ставки Банком Англии

Замедление инфляции усилило ожидания участников рынка относительно возможного смягчения монетарной политики Банком Англии. Вероятность снижения процентной ставки на 25 базисных пунктов на ближайшем заседании 6 февраля выросла до 84% (по сравнению с 62% накануне).

Замедление инфляционных процессов снижает необходимость ужесточения политики, но сохраняющиеся риски, включая замедление глобального экономического роста и торговые разногласия, могут повлиять на окончательное решение регулятора.

Реакция валютного рынка

На фоне снижения инфляционных показателей валютная пара EUR/GBP опустилась к уровню 0,8440, что указывает на ослабление поддержки евро против британского фунта. В краткосрочной перспективе динамика фунта будет зависеть от ожиданий относительно процентной ставки.

Усиление ожиданий снижения поддержит валюту, тогда как признаки нового роста инфляции могут вернуть рынок к жесткому сценарию.

Техническая картина

С технической точки зрения, фунт демонстрирует сигналы на дальнейшее укрепление. Уровни поддержки и сопротивления на графике будут играть важную роль в определении направления движения валютной пары EUR/GBP, особенно в свете приближающегося решения Банка Англии.

Что касается GBP/USD, то здесь перспективы остаются ограниченными. Основные технические индикаторы указывают на слабость краткосрочного тренда.

Поддержка: Минимум октября 2023 года на уровне 1,2050 остается ближайшим важным уровнем поддержки. В случае его пробоя возможна дальнейшая коррекция.

Сопротивление: Основным препятствием для роста выступает 20-дневная EMA на уровне 1,2405. Преодоление этого уровня может стать сигналом к смене краткосрочного тренда.